Jókora kártérítéseket fizetnek a magyar biztosítók a tűzesetekre

Magyarországon a biztosítók 2010 és 2017 között közel 40 milliárd forint kártérítést fizettek ki a vizsgált időszakban bekövetkezett több mint 50 ezer tűzeset után - közölte a Magyar Biztosítók Szövetsége (MABISZ) pénteken az MTI-vel.

A lakástüzeket a leggyakrabban a fűtőberendezések és az elektromos berendezések meghibásodása, illetve konyhai tűzeset, valamint az ágyban történő dohányzás okozta.

Kiemelték, az Országos Katasztrófavédelmi Főigazgatóság adatai szerint idén januárban több mint hétszázötven lakástűzhöz riasztották a tűzoltókat, vagyis átlagosan óránként keletkezett egy lakástűz az országban. Huszonnégy eset áldozatot is követelt.

Közölték, valamennyi lakossági vagyonbiztosítás alapját képezik a tűz- és elemi károk, mint például a tűz, a robbanás, a villámcsapás, a szélvihar, a felhőszakadás, a jégeső, az árvíz, a földrengés. Azonban a biztosítási esemény meghatározása, a tűzesetek után nyújtandó biztosítási szolgáltatás és a biztosítási feltételekben megfogalmazott kizárások biztosítónként és akár termékenként eltérőek lehetnek. Megfelelő szolgáltatást csak akkor tud nyújtani a biztosító, ha az egyén a biztosítani kívánt valamennyi vagyontárgyát megfelelő értéken vonja be a fedezetbe.

A Magyar Nemzeti Bank (MNB) statisztikái szerint 2018 harmadik negyedévének végén 3,19 millió lakossági vagyonbiztosítási szerződést tartottak nyilván, aminek döntő része lakásbiztosítás volt. A Központi Statisztikai Hivatal adatai szerint 2018-ban a lakások száma 4 millió 439 ezer 959 volt, vagyis a lakások több mint 70 százaléka volt biztosított.

A közlemény szerint mindez azonban azt is jelenti, hogy több mint egymillió lakóingatlan-tulajdonos nem számíthat kártérítésre egy esetleges káreseményt követően, ráadásul a meglévő lakásbiztosításoknál is probléma lehet, ha az ügyfelek nem aktualizálják azokat, így ha baj történik, azzal szembesülhetnek, hogy a károknak csak töredékét fedezi a biztosító kockázatvállalása.

Forrás: portfolio.hu

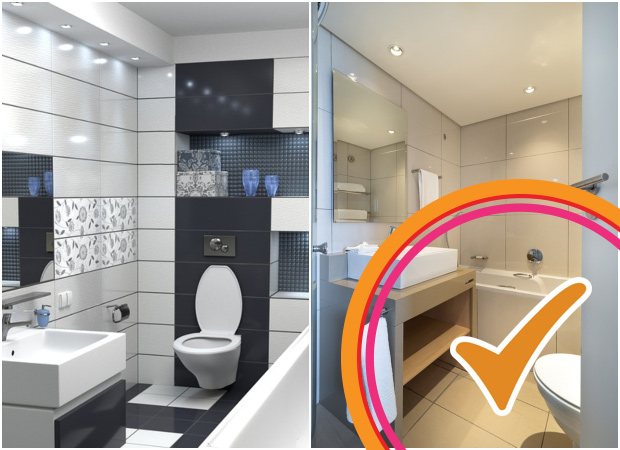

Hogyan újítsuk fel okosan kis fürdőszobánkat?

Nem minden nap vágunk bele a felújításba, ezért egy ilyen lépésre érdemes alaposan felkészülni, megfelelő mennyiségű kutatómunkát ölni a „nagy projektbe”. Ha a divat nem is változik olyan sűrűn, bármikor eljöhet az idő, amikor már nem szeretnénk tovább nézni az aktuális színeket, a megfakult csempéket és elszíneződött szanitereket. Na de milyen szempontok mentén vágjunk bele, főleg, ha kicsit kisebb, mint, ami a lakberendező-katalógusokban szerepel?

Nincs olyan, hogy túl kicsi hely

Legalábbis nagyon ritkán. Elképzelhető, hogy vágyainkból kissé faragni kell, de okos megoldásokkal a legkisebbnek tűnő fürdőszobákból is ki lehet hozni a praktikus maximumot. Trükközhetünk zuhanyzó választásával kád helyett, falba épített tartályú WC-vel (amennyiben az fürdőnkben található), de a mosdótál mérete is sokat nyom a latba. Keskeny falipolcok felhelyezésével kikerülhetjük a méretesebb tárolószekrények szükségességét, de az apró, ám annál nagyobb teljesítményű beépített spot lámpák sem foglalnak helyet. Extra térnövelési csel: minél nagyobb tükör!

A tökéletes csempe

Szerencsére ez mindenkinek mást jelent, itt-ott mégis lehet általánosítani, melyik szerez majd gazdájának több örömet. Örök igazság, hogy a világos színek optikailag tágítják a teret, így kis fürdőszobában érdemes világos színekkel dolgozni, azonban a sötét árnyalatoktól sem kell ódzkodni, egy kontrasztosan kiugró fuga például (akár a klasszikus fehér-fekete páros) életre kelti a legsápadtabb fürdőszobákat is, anélkül, hogy „összenyomná”, nem utolsó sorban pedig egyre divatosabb is. A mintás csempékkel is szabadon játszhatunk a homogén falakon (azért óvatosan, ha fölénybe kerül a minta, az bizony szűkebb tér hatását keltheti!), bátran feldobhatjuk egy-egy díszesebb elemmel, ami kiemelkedik és vezeti a tekintetet.

A csempelapok mérete újabb kérdést vet fel. A színekkel és anyagokkal való bánásmód itt is rengeteg szabad teret enged nekünk, de nem tagadhatjuk: a nagyobb elemek bizonyosan növelni tudnak fürdőszobánk nagyságérzetén. Másik jól bevált trükk a csempelapokkal megegyező színű fuga választása, amellyel ugyanezt a hatást érhetjük el; de vigyázzunk, hosszútávon a legtöbb fuga elszíneződik, még akkor is, ha rendszeresen tisztítjuk.

Na és meddig érjen falunkon a csempével burkolt rész? Eláruljuk: ha nincs mennyezetig húzva, nagyobbnak érződik a belmagasság. Természetesen ahol zuhanyzónk beltere, kádunk oldala a fallal közvetlenül érintkezik, ott érdemes lehet a maximális burkolás mellett döntenünk, máskülönben rövidesen leáztathatjuk a festéket a rendeltetésszerű használat mellett (erre pedig a lakásbiztosítások nem terjednek ki!).

Fénykérdés

Van ablak vagy nincs ablak? Ha van, nagyszerű; minél nagyobb, annál több természetes fény áradhat be rajta, azonban ha nincs, érdemesebb világos alapszínt választani, így kicsit távolabb kerülünk a helyiség kamra-érzetétől. Továbbá, itt is hangsúlyozzuk, pici spotlámpák is be tudják ragyogni a helyiséget!

A padló

Amennyiben a csempénk egyszerűbb, a padlóburkolatban nyugodtan lehetünk merészebbek, eltérhetünk (akár kifejezetten erős kontraszttal) a falakon domináló színtől is, a sötétebb, vagy mintásabb aljzat nem befolyásolja negatív irányba tértágító törekvéseinket.

A kivitelezés

Manapság az egyik legnehezebb dolog pont ráérő, jó szakembert találni. De mégis, járjunk utána kicsit, ha nem szeretnénk meglepődni a munkálatok végeztével, ugyanis egy csúnyán megcsinált fürdőszoba még a legnagyobb jóindulattal sem számít biztosítási eseménynek.

!!! Kevesen tudják, de ilyenkor megváltoznak a biztosítási feltételek: a felújítási munkálatok kapcsán keletkező károkra nem terjed ki normál lakásbiztosításunk, ilyenkor építés-szerelés kiegészítő biztosítást érdemes kötnünk mellé az adott időszakban, hiszen az általunk megbízott kivitelező nem biztos, hogy rendelkezik saját felelősségbiztosítással. Ha építés-szerelés kiegészítő biztosítás nélkül áztatjuk el kedvenc alsószomszédunkat, arra bizony nem fizet normál lakásbiztosításunk felelősségbiztosítása, azt magunknak kell rendezni. Továbbá szem előtt kell tartanunk, hogy a társasházi biztosítások sem terjednek ki felújítási munkálatokból származtatott károkra.

Az első időszak új fürdőnkben

Sajnos előfordulhat, hogy mégsem a leglelkiismeretesebb szakembereket bíztuk meg, melyet könnyen észreveszünk: lepotyog a csempe, lehullik a vakolat, kimozdul a helyéről a mosdótál, leesik a falról az üvegpolc. Mire számíthatunk ilyenkor? Az illetékes kivitelezőhöz csak abban az esetben fordulhatunk kártérítésért, amennyiben az rendelkezik felelősségbiztosítással, de ilyen esetben az időtényezőt is figyelembe kell vennünk. Amennyiben 1-2 éven belüli helytelen munkálatok következményeként történt a káresemény (a kivitelező hibájából!), annak felelősségbiztosítása rendezheti a felmerült károkat. Ha azonban sokéves múltra tekint vissza egykori felújításunk, ez a lehetőség nem áll fenn.

Ne fogja az időhiányra: oldalunkon percek alatt összehasonlíthatja számos biztosító lakásbiztosítás ajánlatát és néhány kattintással meg is kötheti az Önnek megfelelőt:

| Lakásbiztosítás ajánlatok >> |

Az alulbiztosítottság a fő probléma

Hiába van sok hazai lakáson biztosítás, problémát okoz, hogy elmarad a meglévő megállapodások aktualizálása.

A részletek ismerete nélkül nehéz elképzelni, milyen módon szeretné a Magyar Nemzeti Bank (MNB) erősíteni a versenyt a lakásbiztosítások piacán. A probléma egyértelműen nem azzal van, hogy nem keresett a termék, hiszen az MNB statisztikái szerint az elmúlt év harmadik negyedévének végén 3,19 millió lakossági vagyonbiztosítási szerződést tartottak nyilván, ennek döntő része lakásbiztosítás volt.

A magyarországi lakások 70 százaléka biztosítottnak számít, ami nemzetközi összehasonlításban is nagy lefedettség, ráadásul a szerződések száma töretlenül, 1 százalékot meghaladó mértékben növekszik.

A jegybank a szerződések koncentráltságával kapcsolatban emelt már többször kifogást, ami piaci szakértők szerint azzal függ össze, hogy az ügyfelek kevésbé tudatosak: általában megkötik a szerződéseiket, ám utána nem gondozzák azokat. (A helyzet ahhoz hasonlít, hogy a magyar polgárok az európai összevetésben igen rosszul állnak bankváltás területén is.)

A korábbi években felmerült már a kérdés, ám az akkori javaslat, a kötelező, általános lakásbiztosítások bevezetése, aligha jelentett volna megoldást. Egyrészt a már említett magas penetráció miatt nem volt létalapja az elképzelésnek, másrészt a piac igazi problémáját cseppet sem orvosolta volna az általános lakásbiztosítás.

A fő probléma ugyanis nem az, hogy az ügyfelek nem váltják le időről időre lakásbiztosításukat, hanem az, hogy nem aktualizálják azokat a lakás vagy a gyarapodó vagyontárgyaik értékének növekedésével arányosan.

A biztosítók ugyan évről évre a fogyasztóiár-változással arányosan indexálják a biztosítási fedezeteket (és a díjakat), ám ez nem tudja lekövetni például az ingatlanárak elmúlt években bekövetkezett növekedését vagy épp a háztartási vagyonok bővülését. Emiatt a háztartási vagyonok túlnyomó többsége alulbiztosított, azaz az ügyfél baj esetén azzal szembesül, hogy a kárának csak egy töredékét fedezi a biztosító kockázatvállalása.

Megjegyzendő, hogy Romániában, ahol bevezették a kötelező lakásbiztosítást, a helyzetet nemhogy javította, hanem drasztikusan rontotta a konstrukció, hiszen a háztartások többsége pusztán csak a díjat szem előtt tartva meglévő biztosítását olcsóbbra, kisebb fedezettel rendelkezőre cserélte.

A lakásbiztosításoknál fontos az egyedi árazás, éppen ezért a minősített fogyasztóbarát lakásbiztosításoknál aligha szabhatók meg olyan transzparens árazási feltételek, amilyeneket az MNB állított a minősített fogyasztóbarát lakáshitelek esetén.

A szakértők szerint az új termékre való átszerződés akkor hozhat érdemi segítséget, ha az abban szereplő értékkövetés jobban alkalmazkodik a valós életben bekövetkezett változásokhoz.

Forrás: vg.hu

CLB TIPP: Nézze át és aktualizálja lakásbiztosítását amennyiben szükséges, hogy értékei megfelelő védelemben legyenek! LAKÁSBIZTOSÍTÁS KALKULÁTOR >>

Erre figyeljen, ha hóban, fagyban is motorozik

A fanatikus motorosok, robogósok és kerékpárosok valószínűleg egész télen használják járművüket. A Groupama Biztosító számukra gyűjtött össze néhány hasznos tanácsot vezetéstechnikai instruktorainak segítségével, hogy baleset nélkül vészelhessék át a telet.

Az alapvető kiegészítők, mint a kesztyű, a vízhatlan cipő és a derékmelegítő mellett érdemes kézzsákot, lábtakarót és túraplexit is beszerezni. Nagyobb kiadással jár, de sok segítséget jelenthet motorokon az ülés- és a markolatfűtés, vagy akár a fűthető ruházat.

Minél jobban átfázunk, annál veszélyesebbé válik ugyanis a téli kétkerekűzés. Ennek oka, hogy éppen, amikor a szokottnál is fokozottabb figyelemre lenne szükség, kevésbé tudunk a forgalmi helyzetekre koncentrálni, mozdulataink nehézkesebbé válnak, így a reakcióidőnk értékes tizedmásodpercekkel nőhet.

Mindemellett elengedhetetlen a láthatóságot segítő élénk színű sisak és kabát, bizonyított ugyanis, hogy segítségükkel akár már 300 méterrel hamarabb észre lehet venni a közlekedőt.

Természetesen nem csak autók esetében fontos az abroncscsere: ha biciklire még nem is, motorokra már elérhetőek téli gumik. Kissé hidegebb, esős időben segíthetnek, de havas utakon való közlekedésre ezek sem teszik alkalmassá a járműveket. Ha egy autó kicsit megcsúszik, még lehet korrigálni, egy kétkerekűnél a jégen csúszás szinte kivédhetetlenül eséshez vezet.

Tapasztalataink szerint ilyen esetekben nagy a valószínűsége a lábsérülésnek, a motorosok esetében 70-75%-os ennek a valószínűsége – mondták el a Groupama Tanpálya instruktorai. A balesetek elkerüléséhez a motorok és kerékpárok esetében is kerülni kell a hirtelen pedál- és kormánymozdulatokat. A fékezést a megszokottnál hamarabb kell megkezdeni, a járművet pedig finomabban dönteni, nagyobb íven, és kisebb sebességgel kigyorsítani a kanyarokból.

Ha mégis megtörténik a baj?

A motorkerékpárok kötelező felelősség és casco biztosításával szemben kevésbé köztudott, hogy kerékpárosok számára is létezik biztosítás. Akár egy lakásbiztosítással is elérhető a biztosítási védelem, hiszen a lakásbiztosítások általában kiterjednek az egy háztartásban élők kerékpáros baleseteire is, illetve a csomagnak része lehet olyan felelősségbiztosítás is, amely fizeti a kerékpár használójaként másoknak okozott károkat.

Arról végképp kevesen tudnak, pedig télen nagyon hasznos, hogy akár olyan kiegészítő biztosítás is létezik lakásbiztosításhoz, amely közlekedési baleset esetén megtéríti a kerékpár törésének, vagy más károsodásának helyreállítási vagy pótlási költségeit is.

Forrás: piacesprofit.hu

CLB TIPP: Tájékozódjon a motorkerékpárjára elérhető biztosítási lehetőségekről a CLB GÉPJÁRMŰBIZTOSÍTÁS >> felületén, és válogasson a lakásbiztosítások között, melyek akár kerékpárja használata közben is védik Önt: LAKÁSBIZTOSÍTÁS KALKULÁTOR >>

A magyarok fele nem tudja, valójában mit biztosít

Az Aegon Magyarország felmérése szerint az ügyfelek fele nem tudja például azt, hogy milyen káreseményekre terjed ki a lakásbiztosítása.

A közvélemény-kutatás szerint biztosítással a válaszadók közel kétharmada, 62 százaléka védi az otthonát, ami jelentős növekedés a korábbi 47 százalékhoz képest. A felmérésből az is kiderült, hogy sokan, a megkérdezettek 56 százaléka egészítené ki ezt a biztosítást egyéb elemekkel, így életbiztosítással és egészségügyi szolgáltatásokkal.

A legtöbben, a választ adók 41 százaléka tűzkártól félti leginkább az otthonát, ezt a betörés követi, közel egyharmados aránnyal. Már a korábbi felmérésben is a tűz és a betörés vezette a rangsort, szinte hajszálra ugyanilyen arányokkal.

Idén azonban az a kérdés is szerepelt a felmérésben, hogy konkrétan mi okozott kárt az elmúlt időszakban. A csőtörést ugyan csupán a válaszadók 12 százaléka nevezte meg veszélyforrásként, ám a már bekövetkezett, konkrét káreseményeknél ez végzett az első helyen 34 százalékkal, viharkárral pedig 32 százalékban kellett szembesülniük a megkérdezetteknek.

Forrás: infostart.hu

CLB TIPP: Hasonlítsa össze különböző biztosítók ajánlatait, ismerje meg termékeiket néhány pillanat alatt! Lakásbiztosítás terméktájékoztatók >>

Tuti, hogy nem tudtad: ezekre is fizethet a lakásbiztosítás!

Meteor, sírkő, kutyaharapás - meglepő dolgok, amikről nem is hitted volna, hogy fedezi a lakásbiztosítás! Most az egyik biztosító összeszedte a legfurcsább tételeket!

Aligha van olyan biztosítás, amelyikre a magyarok többsége ne sajnálná a pénzt, mégis van olyan, amelyikre a nagy részünk hajlandó áldozni. A lakásbiztosítás például kétségkívül ilyen, legalábbis a statisztikák szerint: a nagyjából 4,4 millió hazai lakóingatlannak ugyanis mintegy háromnegyede van biztosítva. Ráadásul nem kevés pénzt költünk el otthonunk védelmére, ugyanis egy átlagos lakásbiztosítás éves díja 30 ezer forint körül alakul. Ennek dacára a tapasztalatok szerint kevesen tudják, hogy pontosan mire is fizethet egy lakásbiztosítás, így baj esetén sokan akkor sem igényelnek kártérítést, ha egyébként jogosultak lennének rá. Merthogy nem csak csőtörésre, beázásra, az időjárás vagy a betörő által okozott károkra járhat pénz a biztosítótól - derül ki az UNION Biztosító összeállításából.

Jön az Armageddon, vagy becsapódik a műhold? Utal a biztosító!

Szinte senki nem gondolná, hogy az űrből érkező tárgyak okozta károkra is vonatkozik a biztosítás, pedig így van! Emlékezetes, 2013. február 15-én a Moszkvától 1400 kilométerre található Cseljabinszk körzet lakosai egy 15 méter átmérőjű, 10 tonnás, fénylő meteorra lettek figyelmesek, amely 53 ezer kilométeres sebességgel lépett be a Föld légkörébe. A meteor becsapódása miatt több mint 1 millió négyzetméternyi üveg tört össze, az anyagi kár pedig mintegy 7 milliárd forintra rúgott. Egy megfelelő biztosítás azonban fizet akkor is, ha idegen tárgyak - például egy meteor, egy műhold vagy akár egy légi jármű darabjai - ráesnek az ingatlanunkra.

Padlón az aranyhal

Közel sem biztos, hogy az ajtó vagy az ablak jelenti a legdurvább kiadást. Hanem például az, ha kiömlik 200-300 liter víz a parkettára vagy a drága szőnyegre. Nem ritka ugyanis, hogy összetörik, vagy csak megreped a lakás díszeként funkcionáló akvárium. Ilyenkor pedig nemcsak az akár százezrekbe is kerülő akvárium, de még az elázó berendezési tárgyak, bútorok miatt is költségekbe verhetjük magunkat. Kivéve, ha a biztosító fizet helyettünk.

Ha leolvad a hűtő

Víz, gáz, villany: megszoktuk, hogy minden jól működik az otthonunkban. Ám néha mégis porszem kerül a gépezetbe, és a szolgáltatás szünetel. És persze a legnagyobb nyári melegben megy el órákra az áram, például egy vihar miatt. A hűtő nyilván leolvad néhány óra alatt, a kifolyó víz pedig rögtön eláztatja az alsó szomszédot. Máris megvan a tízezres kár, ha a hűtőben tárolt húsok is megromlanak. Egy lakásbiztosításra viszont ilyen esetben is számíthatunk.

Ha gáz van a lakásban - vagy pont az hiányzik

Sajnos az sem kevésbé ritka, hogy a lakásban eltörik egy vízcső, elromlik a cirkó - így fűtés és meleg víz nélkül maradunk - vagy egyszerűen csak beletörik a zárba a kulcsunk. Ilyen esetben pedig csak egy kisebb vagyonért találunk mesterembert. Ha viszont van egy jó lakásbiztosításunk, akkor elég, ha csak a biztosítót hívjuk (akár karácsonykor is), amely 24 órán belül megszervezi és kifizeti a megfelelő szakit.

Ha eltűnik a készpénz vagy a bankkártya

Sokan a bank helyett manapság inkább a matracban vagy például a hűtőben - akár fagyasztott zöldborsónak álcázva - őrzik a pénzüket. Nekik nem árt tudniuk, hogy az eltűnt készpénz vagy a bankkártyák után is járhat kártérítés, de csak egy bizonyos összegig - általában 100-200 ezer forintig.

Ha "művészek" áldozatává válunk

Azonban nemcsak a hétköznapi véletlenek vagy a betörők, de egy művész vagy egy vandál miatt is utolérhet bennünket a balszerencse. Arról lehet vitatkozni, hogy a városszerte megjelenő graffitik - azaz falfirkák - egy újfajta művészeti irányzat, vagy simán csak a vandalizmus színes lenyomatai-e. Ha viszont valaki egy festékszóróval megrongálja a frissen festett házunk falát és semmi művészi értéket nem látunk ebben, a lakásbiztosítás ilyenkor is fizethet.

Ha a kutya megharapja a postást

Bár a lakásbiztosítás főként az otthonunkat védi, azért egészen extrém esetekben is jól jöhet. Például akkor, ha kárt okozunk valakinek. Nézzünk pár gyakori esetet!

Mi van akkor, ha sportolás - mondjuk biciklizés vagy síelés - közben nekiütközünk valakinek, aki emiatt kórházba kerül és hónapokra kiesik a munkából?

- Ki állja a cechet, ha a gyerek a nyaralás alatt valamilyen kárt okoz a szállodában, például a hallban focizik és betöri egy lapostévé képernyőjét?

- Mi a helyzet akkor, ha a nyitott kertkapun kiszökik a kutya és megharap egy járókelőt, aki emiatt maradandó egészségkárosodást szenved?

- Kinek a felelőssége, ha a házunk előtti csúszós járdán egy gyalogos hanyatt esik és megsérül?

A válasz nagyon egyszerű: ha kárt okozunk más tulajdonában vagy testi épségében, akkor könnyen lehet, hogy emiatt kártérítést kell fizetnünk. Kivéve, ha van egy megfelelő lakásbiztosításunk.

Ha beüt a ménkű

Nyilván nemcsak vétkesként, de áldozatként is érhet baj bárkit: itthon évente közel 690 ezer, orvosi ellátást igénylő baleset történik, azaz a szó szoros értelmében percenként beüt a ménkű. A legtöbben sportolás vagy tömegközlekedés során szenvednek balesetet, ami súlyos egészségkárosodással és komoly anyagi veszteséggel is járhat. Ha bármi okból személyi sérülést szenvedünk - például egy villámcsapás miatt vagy sportolás közben -, a lakásbiztosítás terhére jogosultak lehetünk a kártérítésre.

Ha kutyabajok gyötörnek

De nemcsak velünk történhet baj, hanem házi kedvencünket is érheti baleset vagy betegség. Ebben az esetben pedig a négylábú orvosi ellátása és gyógyszerei több tízezer forintba is kerülhetnek. A lakásbiztosítás viszont ezeket a kiadásokat is fedezheti.

Ha megsérül a sírkő

Morbid dolog, hogy a lakásbiztosítás az elhunyt rokonok sírjára is kiterjed? Nézőpont kérdése. Viszont aligha mondhatja bárki is, hogy haszontalan. Például akkor, ha a saját hibánkból kárt teszünk egy másik sírban: a gyerek nekitámaszkodik egy sírkőnek, az pedig leborul. Rögtön megvan a tízezres kár. Ám nagy baj esetén is jól jön a segítség: a biztosított halálakor járó temetési hozzájárulás legalább az anyagi terhek egy része alól mentesíti a gyászoló rokonokat.

Forrás: penzcentrum.hu

CLB TIPP: Hasonlítsa össze különböző biztosítók lakásbiztosítás ajánlatait kalkulátorunk segítségével! Lakásbiztosítás kalkulátor >>

Erre a 10 dologra is kiterjedhet a lakásbiztosítás

A Groupama Biztosító legutóbbi országos lakásbiztosítási kutatása során utánajárt többek között annak is, hogy a magyarok mennyire ismerik lakásbiztosításukat.

Tíz speciális biztosítási helyzetet tárt a megkérdezettek elé a Groupama Biztosító, akiknek meg kellett mondaniuk, hogy szerintük térítené-e a biztosító a felmerült költségeket a szerződés alap vagy kiegészítő fedezete alapján.

Az emberek 31 százaléka nem is tudott válaszolni a feltett kérdésekre,

de a „legjobban teljesítő” káreseményről is csak a válaszadók 42 százaléka tudta, hogy bizony vonatkozhat rá a lakásbiztosítás. További érdekesség, hogy az átlagnál éppen csak pár százalékkal teljesítettek jobban azok, akik rendelkeznek biztosítással.

Nézzük sorban, hogy az alábbi elképzelt esetekről a válaszadók hány százaléka tudta, hogy egy lakásbiztosítás alap vagy kiegészítő fedezete is nyújthat anyagi segítséget:

- Egy villámcsapás miatt megsérült gázkazánt az EU-s követelmények miatt már csak korszerűbbre lehet kicserélni, ez többlet költséggel jár: 42%

- A kertben parkoló autóra ráesik egy cserép a házunkról, és betörik a szélvédője: 36%

- Zárt és magas kerítésen bejutva idegen személy elviszi a kerti bútort: 35%

- Villámcsapás során nem csak a számítógép ment tönkre, hanem a családi fotók is eltűntek, melyet egy adatmentő cég helyre tud állítani: 30%

- Ónos eső miatt jéggé fagyott növényzet kidőlve összetöri a kerti sütőt: 26%

- A gyerek biciklivel komoly kárt okoz egy értékes autó karosszériájában: 24%

- A család Balatonra utazik és az autó zárható tetőcsomagtartójáról ellopták a felszerelt kerékpárt: 18%

- Az összetört akváriumba újra kell a halakat telepíteni, és az akvárium üvegét pótolni: 16%

- Az iskolás gyerekünktől az iskolában idegen elkövető ellopta a hátizsákot és kabátot: 14%

- Kórházi ápolás során, a kórházból ellopták a bevitt váltóruhánkat: 13%

Kádár Péter, a Groupama Biztosító termékmenedzsment igazgatója elmondta: „az, hogy a magyar otthonok háromnegyede biztosítva van, nagyon jó arány. Ezen felül az embereknek mélyebben kellene ismerniük a szerződésük részleteit ahhoz, nehogy százezrekkel rövidítsék meg magukat. Mi most direkt olyan esetekre hívtuk fel a figyelmüket, amelyek bárkivel előfordulhattak, mégis csak kevesen tudták, hogy járhat ilyenkor is kártérítés. A kutatásunkból kiderült, sokaknak újdonság, hogy az ingóságok javíttatását vagy pótlását akkor is fizethetjük, ha az ingatlan falain kívül történt a káreset. Érdemes tehát újra elővenni és átolvasni a lakásbiztosítást, hogy tudjuk, miben számíthatunk a biztosító segítségére.”

Forrás: vg.hu

CLB TIPP:Tájékozódjon oldalunkon a biztosítók lakásbiztosítási ajánlatainak pontos részleteiről, és válassza ki a saját igényeinek megfelelőt! Lakásbiztosítás kalkulátor >>

8 dolog, amit mindenképpen tegyünk meg, ha kár ért minket

A betörésektől, a tűzesetektől, a villámcsapástól és a vihar okozta károktól félve kötünk elsősorban biztosítást. Pedig vagyontárgyainkban legtöbbször csőtörés és beázás okoz kárt. És nem feledkezhetünk meg a baleseti kockázatokról sem. Ha már megtörtént a baj, nem árt tudni, mit is tegyünk.

Igencsak meglepődtek néhány éve, karácsony szentestéjén a járókelők, amikor az egyik hatodik emeleti ablakból eléjük zuhant egy égő karácsonyfa. Mint később kiderült, miután egy család csillagszórókkal és gyertyákkal díszítette fel a fáját, majd a kamerát előkészítette az ünnepi jelenet megörökítésére, a fények meggyújtását követően lángra lobbant a fa, amit aztán a pánikba esett apuka kétségbeesésében kidobott az utcára. Szerencsére ott senkinek nem esett baja, a családfő azonban másodfokú égési sérüléseket szenvedett, ezen kívül kigyulladt a függöny, és a lakást korom borította be.

Hogy érzékeljük az egyes kártípusok valószínűségét, érdemes egy pillantást vetnünk a számokra. A Magyar Biztosítók Szövetségének adatai szerint a vezetékes vízkárok idézték elő a lakóingatlanoknál bekövetkezett biztosítási események 30-40, míg a nyaralóknál a 90 százalékát. Komoly veszélyforrásnak tekinthetők a téli fagyok, illetve a nyári viharok. Hogy ez utóbbi volumenét érzékeltessük: még a korábbi évekhez képest viharok szempontjából nyugodtabbnak mondható május 1. és augusztus 31. közötti időszakban is mintegy 57 ezer bejelentést kaptak idén a biztosítók vihar, felhőszakadás, jégverés, tetőbeázás címén. És ennél a számnál valójában jóval több kárt okozhatott a viharszezon a lakosságnak, hiszen az ingatlanok közel negyede nem rendelkezik biztosítással. Ehhez képest – a MABISZ adatai szerint – a köztudatban talán a legnagyobb félelemként élő betörésekből kevesebb, körülbelül 50 ezer történik egy évben Magyarországon. A tűzkárok ehhez képest az alacsonyabb valószínűségű károk közé tartoznak, a KSH felmérése szerint 2016-ban 7449 regisztrált lakástűz volt az országban.

A Központi Statisztikai Hivatal adatai szerint 2018 első félévében több mint 7500 baleset történt, 5 százalékkal több, mint egy évvel korábban. Az autólopások száma azonban jóval kevesebb volt, 2018 első félévében mindössze 384 személygépkocsira adtak ki körözést Magyarországon – derül ki az Országos Rendőr-főkapitányság (ORFK) adataiból. Ez időarányosan csökkenés az utóbbi évekhez képest, hiszen 2017 egészében az összes személygépkocsira 1125 körözést rendelt el az ORFK, míg 2014-ben 3562-t.

De mindenki tisztában van azzal, mit tegyen, ha már megtörtént a baj? Érdemes mindig a probléma előtt járni egy lépéssel, és biztosítást kötni. De hogyan tudjuk mi magunk is segíteni a minél gyorsabb és gördülékenyebb biztosítói ügyintézést? Mutatjuk a leghasznosabb tudnivalókat!

1. Fontos a megelőzés

A teljes kárösszeg kifizetésének a feltétele, hogy a biztosított minden tőle jogosan elvárható intézkedést tegyen meg annak érdekében, hogy megelőzze, vagy csökkentse a kár mértékét. Így például törekedni kell az épületek megóvásra, folyamatos karbantartására. Télen, a hosszú időre magára hagyott ingatlanoknál gondoskodni kell a megfelelő téliesítésről (többek között, ahol lehet, érdemes vízteleníteni a vezetékrendszert). A betörésék kockázatát korszerű nyílászárókkal csökkenthetjük, de arra is figyeljünk, hogyha elmegyünk otthonról, még bukó állapotban se hagyjunk nyitva könnyen megközelíthető ablakot. A közúti balesetek megelőzése érdekében elengedhetetlen, hogy mindig az évszaknak megfelelő, és jó állapotú gumival közlekedjünk.

2. Próbáljuk meg enyhíteni a kárt

Nagyon fontos, hogy a károk enyhítéséért az észlelésüket követően próbáljunk mindent megtenni. Ez az ingatlanok esetében a biztosítottnak kötelezettsége is. Csőtörésnél például azonnal el kell zárni a vizet, és vízvezeték-szerelővel kijavíttatni a hibás csőszakaszt, csak egyet nem szabad: visszafalazni a károsodott részt addig, amíg a biztosító kárszakértője azt nem szemlézte! Lehetőleg a vízre érzékeny berendezéseket, ingóságokat is ki kell menekíteni az érintett helyiségekből. De egy nagyobb katasztrófa, például árvíz idején is nehezen fogadná el a biztosító, ha a legértékesebb műszaki cikkeinket az elárasztott alagsorban tárolnánk.

3. Dokumentáljuk, amit lehet

Fotózzuk le a kárt, lehetőleg úgy, hogy a helyszín felismerhető legyen. Közúti balesetnél például magát a helyszínt és a járművek elhelyezkedését is. Emellett ki kell tölteni az ingyenesen beszerezhető európai baleseti bejelentőt, és a balesetben részt vevő feleknek aláírásukkal kell igazolniuk az adatok valódiságát. Nem szabad elfelejtkezni az esetleges tanúk nevének és lakcímének feltüntetéséről sem.

A fotók lakáskárnál is segítik a kárszakértők munkáját. Arra azonban figyeljünk, hogy a kárszemle előtt a szükséges kárelhárításon túl további javítási munkákat ne végezzünk. Hiszen ha a káresemény szempontjából lényeges körülmények tisztázása lehetetlenné válik, akkor a biztosító nem lesz köteles fizetni.

4. Balesetnél ne hagyjuk el a helyszínt

Autós balesetek esetén mindig álljunk meg, még a jelentéktelennek tűnő ütközéseknél is. Meg kell ugyanis állapítani, hogy indokolt-e rendőrt hívni. Ez személyi sérülés esetén nem opció, hanem kötelező, vitatott baleseti helyzetben pedig ajánlott. A nyomok megőrzéséről, a lehetőségekhez képest, gondoskodni kell, de úgy, hogy az a forgalmat ne akadályozza.

Személyi sérülésnél, ha az indokolt, azonnal ki kell hívni a mentőket. Emellett is törekedjünk a maximális segítségnyújtásra, hiszen akár szabadságvesztéssel is járhat, ha magára hagyunk valakit, akinek az élete vagy testi épsége komoly veszélybe került.

5. Értesítsük a hatóságokat

Autólopás felfedezése után azonnal értesítsük a rendőrséget, és tegyünk feljelentést, majd jelentsük be a kárt. Ilyenkor a biztosítónak le kell adni az ellopott gépkocsi kulcsait (vagy indító kártyáit), valamint be kell mutatni a jármű forgalmi engedélyét. Betöréses lopásnál a rendőrséget, tűzkárnál pedig a tűzoltóságot hívjuk, a kárrendezésnél ugyanis szükség lehet a rendőrségi, illetve a tűzoltósági jegyzőkönyvre.

6. Őrizzük meg a számlákat

Ha biztosított ingatlanunkban nagy értékű ingóságainkban keletkezett kárunk megfizetését kérjük a biztosítótól, akkor szükség lehet a vásárlást igazoló számlákra, ezért azokat mindig érdemes eltenni, illetve megőrizni a garancia lejárta után is, hiszen nagyban segíthetnek a kárrendezés lebonyolításában.

7. Menjünk orvoshoz

Ha egy közlekedési baleset után gyanús tünetet észlelünk magunkon, mindenképpen menjünk orvoshoz. Hiszen a látszólag jelentéktelen vagy egyáltalán nem látható sérülések később veszélyesnek, sőt, akár életveszélyesnek bizonyulhatnak. Ha van balesetbiztosításunk – akár kiegészítőként casco vagy lakásbiztosításhoz –, akkor például csonttörés esetén is számíthatunk fix összegű szolgáltatásra.

8. Időben jelentsük be a kárt

És végül az egyik legfontosabb tudnivaló! A kárigényt minél előbb érdemes bejelenteni: telefonon, interneten, applikáción vagy személyes ügyfélszolgálaton keresztül. Ha valakinek egy közlekedési balesetben okoz kárt egy kötelező gépjármű-felelősségbiztosítással rendelkező személy, akkor azt 30 napon belül kell közölnie a biztosítójával.

Forrás: hvg.hu

CLB TIPP: Tájékozódjon biztosítási lehetőségeiről kalkulátorunk segítségével! Lakásbiztosítás kalkulátor>>

Letarolták az országot a viharok: fizethet a biztosító

Jelentős károk maradtak az augusztusi viharok után, ugyanakkor az idén nyáron kevesebb volt a viharkár-bejelentések száma, mint 2017 és 2016 nyarán.

Az augusztusi viharos időjárás országszerte jelentős károkat okozott. A K&H Biztosító összegzése szerint eddig 859 kárbejelentés érkezett a társasághoz.

A károk becsült értéke összesen 29 millió forint, így az egy káreseményre jutó átlagos kár értéke 58 ezer forintra rúgott.

A legtöbb kárt a villámcsapások okozták, de sok tetőbeázás, jégeső okozta eset is volt. A cég adatai szerint idén - a szeptember elejéig feldolgozott adatok alapján - a viharok miatt a lakás- és vagyonbiztosításokhoz köthetően összesen 5234 kárbejelentés érkezett, ezen belül a lakásbiztosításoknál átlagosan 48 ezer forint volt a tényleges károk értéke.

Kaszab Attila, a társaság vezérigazgató-helyettese, a nem-életbiztosításokért felelős vezetője elmondta, hogy az idén nyáron kevesebb volt a viharkár-bejelentések száma, mint 2017 és 2016 nyarán. A szakember a lakásbiztosítási piacról általánosságban megemlítette, hogy a lakásépítési boom eredményeként használatba vett új ingatlanok élénkülést hozhatnak a piacon. Szerinte a lakásbiztosítás díj mellett nagyon fontos a lakástulajdonosok számára, hogy milyen szolgáltatásokat nyújt nekik a biztosító.

Forrás: penzcentrum.hu

CLB TIPP: Készüljön fel a szeszélyes őszi időjárásra, hasonlítsa össze egyszerre több biztosító ajánlatát, majd válassza ki az Önnek leginkább megfelelőt! Lakásbiztosítás kalkulátor >>

Nyaralóbiztosítás: most ugrik meg a kockázat

Az alkuszcégek kötési adatai szerint az őszi hónapokban 25 százalékkal haladja meg az éves átlagot a nyaralóbiztosítást kötők száma. Az óvatosság nem véletlen.

A nyaralóövezetek fokozatos elnéptelenedésével párhuzamosan nő a betörések kockázata, és a kései észlelés miatt növekszik az elemi károk és a meghibásodások által okozott károk átlagos helyreállítási költsége is – hívja fel a figyelmet a Független Biztosítási Alkuszok Magyarországi Szövetsége (FBAMSZ).

A nyaralóbiztosításról célszerű időben, hetekkel az ingatlan téliesítése előtt gondoskodni – mondta Baksa Melinda, a FBAMSZ elnökségi tagja. A kiválasztott biztosító ugyanis 15 nap alatt döntheti el, valóban megköti-e az ügyfél által kívánt szerződést, kockázatviselése pedig csupán e döntést követően kezdődik el.

Pótdíj a nem állandóan lakott ingatlanoknál

Az állandó lakók hiánya, illetve a lakott területtől való távolság is jelentősen növeli a nyaralókkal kapcsolatos károk kockázatát. A magasabb kockázat magasabb díjjal jár: a biztosítók döntő többsége ilyen ingatlanokra is vállal fedezetet, ám ezért 30 és 100 százalék közötti mértékű pótdíjat számol fel.

Miközben egy siófoki 100 négyzetméteres ingatlanra átlagos paraméterek mellett már évi 18 ezer forinttól is lehet lakásbiztosítást kötni, ha ugyanezt az épületet nyaralóként használják, az egyes biztosítók éves díjai 30 ezer forinttól indulnak. A nyaralókban ugyanakkor általában kisebb értékű ingóságot kell biztosítani, ami mérsékli a fizetendő díjat.

A lakottság definíciója a biztosítási feltételekben általában minimum 180 nap ott tartózkodást jelent, ezt azonban az olcsóbb biztosítás reményében nem érdemes úgy kijátszani, hogy valamelyik családtag állandó lakosnak jelentkezik be a nyaralóba. Az állandó lakottság ugyanis könnyen ellenőrizhető például a közműszámlák alapján. Ha a kárvizsgálat során bebizonyosodik, hogy a biztosított lakóház valójában nyaraló, akkor a biztosító jogszerűen visszatarthatja akár a teljes kártérítés összegét is.

Speciális kockázatok

Nyaralók esetében a biztosítók általában kizárják kiemelt értékek (műtárgyak, ékszerek) fedezetét, és külterületen fekvő ingatlanok esetében jelentősen korlátozhatják az általános ingóságok biztosítását is.

Az állandó lakók hiánya, valamint a lakott területektől való távolság számos kár kockázatát jelentősen megnöveli. Egy természeti csapásról, egy betörésről, egy csőtörésről, de akár egy tűzesetről is a tulajdonosok gyakran csak hetekkel később értesülnek, ami jelentősen emeli a kárösszeget. Csőtörés esetén például az elfolyt víz díja is komoly tétel lehet, de például a vihar által megbontott tetőn keresztül történő további ázás is jelentősen súlyosbíthatja a károkat. Egy betörő pedig télen gyakran eleve nem is értékeket, hanem átmeneti szálláshelyet kereshet az ingatlanban, ami a nem rendeltetésszerű használat eredményeként akár teljes felújítást is szükségessé tehet.

Mindezek miatt a biztosítók a kárfelmérés során a nyaralóépületek esetében is szigorúan megvizsgálják, hogy a tulajdonosok minden elvárhatót megtettek-e a kármegelőzés érdekében: megfelelő vagyonvédelmi eszközöket alkalmaztak-e, fűtetlen épületekben megtörtént-e a téli víztelenítés. stb.

Magyarországon a lakásbiztosításoknak mintegy 10 százalékát kötik nem állandóan lakott ingatlanra. A nyaralók egy része eleve nem biztosítható, az ártéren található épületekre például a biztosítók eleve nem vállalnak fedezetet.

Forrás: azenpenzem.hu

CLB TIPP: Ne hagyja védelem nélkül nyaralóját, amíg üresen áll! Lakásbiztosítás kalkulátor >>